ষষ্ঠ অধ্যায়

ভারতে কৃষি-ঋণের বাজার

পুঁজিবাদ বিকাশের প্রাক্কালে বাণিজ্যিক ও মহাজনি পুঁজি সঞ্চিত হয়ে আর্থিক পুঁজির আকারে উৎপাদন-ক্ষেত্রে লাভজনকভাবে বিনিয়োজিত হওয়ার অপেক্ষায় থাকে। সেই পুঁজির মালিক সামন্ততান্ত্রিক উৎপাদন-সম্পর্ক থেকে মুক্ত শ্রম, জমি ও উৎপাদনের অন্যান্য উপকরণগুলি মুক্ত বাজার ব্যবস্থার মাধ্যমে একত্রিত করে নতুন উৎপাদন-ক্ষেত্র প্রস্তুত করে। সেই অবস্থায় পুঁজির সরাসরি বাধাহীনভাবে উৎপাদনশীল ক্ষেত্রে বিনিয়োজিত হওয়ার জন্য প্রয়োজনীয় আবশ্যিক শর্ত হল পুঁজিসমেত অন্যান্য সমস্ত উপকরণের মুক্ত বাজার-ব্যবস্থার উপস্থিতি। লাভজনক বিনিয়োগের সুযোগ অনুযায়ী কৃষি-ঋণের বাধাহীন জোগানের ব্যবস্থাই এই বাজার-ব্যবস্থার উপযোগিতা।

এই আলোচনায় প্রারম্ভিক অনুমানটি হল, ভারতের কৃষি-ঋণের বাজারটি সম্পূর্ণভাবে সংগঠিত ঋণের আওতায় আসেনি। কৃষি-ঋণের বাজার শ্রমের বাজারের মতো অনেকাংশে পুঁজিবাদী নিয়মের বাইরে কাজ করে। এই বাজার বহুধাবিভক্ত। এখানে কৃষি-উৎপাদনের ক্ষেত্রগুলিতে এখন অবধি স্থানীয় ব্যবসায়ী মহাজন, বড় চাষি-মহাজনদের কর্তৃত্বের কারণে কৃষি-উদ্বৃত্ত স্বাধীনভাবে উৎপাদন-ক্ষেত্রে বিনিয়োজিত হতে পারে না। ফলে কৃষিও অবাধে পুঁজিবাদী বিনিয়োগ প্রক্রিয়ার অধীনে আসতে পারে না। এ দেশের ইতিহাস থেকে আমরা দেখেছি, কৃষি-অর্থনীতির ওপর বাণিজ্যিক ও মহাজনি পুঁজির সর্বাত্মক কর্তৃত্বের অবসান ঘটেনি এবং উৎপাদন ব্যবস্থার সহায়ক হিসেবে বাণিজ্যিক ও মহাজনি পুঁজির উত্তরণও ঘটেনি, তার বদলে উৎপাদন-প্রক্রিয়ার ওপর বাণিজ্যিক-মহাজনি পুঁজির নিয়ন্ত্রণ বজায় থেকেছে। এর কারণ, উৎপাদন সংগঠনগুলি দুর্বল ও মহাজনি পুঁজির ওপর নির্ভরশীল ছিল। ভারতের কৃষি-ঋণের বাজারে আজও অসংগঠিত ঋণব্যবস্থার প্রাধান্য। যথেষ্ট পরিমাণে সহজ সুদে সরকারি ঋণ বা ব্যাংক-ঋণের অভাব। স্বাধীনতা-পূর্ব ভারতে ও স্বাধীনতার পরেও দীর্ঘদিন ভারতীয় কৃষি-অর্থনীতিতে গ্রামীণ বড় চাষি-জোতদার-ব্যবসায়ী মহাজনি কারবারে তাদের উদ্বৃত্ত বিনিয়োগ করে আসছে ও একদিকে তাদের হাতে জমা কৃষি-উৎপাদন থেকে উৎপাদিত উদ্বৃত্ত, বা বাণিজ্যিক কারবার থেকে পাওয়া উদ্বৃত্ত, চড়া সুদের মহাজনি কারবারেই আবদ্ধ থাকছে। অন্যদিকে সাধারণ ছোট চাষি যেটুকু উদ্বৃত্ত জমিয়ে উৎপাদনে বিনিয়োগ করতে পারত তার সবটুকুই এই চড়া সুদের মহাজনি কারবার মারফত শোষিত হচ্ছে। এখানে ঋণ, পণ্য ও উৎপাদনের উপকরণের যুক্ত বাজার-প্রক্রিয়াকে কার্যকর থাকতে দেখা যায়। দেখা যায়, বড় চাষিরা একই সঙ্গে ধান-চালের ব্যবসা ও মহাজনি কারবার মারফত ছোট বা মাঝারি চাষিদের উদ্বৃত্ত আত্মসাৎ করে। অনেক সময় অন্যান্য বাণিজ্যিক শস্যের ক্ষেত্রেও স্থানীয় ব্যবসায়ী-মহাজন, কিংবা কখনও কখনও বড় জমির মালিক কোনও চাষি মহাজনি কারবার ও ধান-চালের ব্যবসায়ী টাকা খাটিয়ে প্রান্তিক ও ছোট চাষির উৎপাদিত শস্যের ওপর তাদের নিয়ন্ত্রণ বজায় রাখার সুযোগ নেয়। অনেক সময় ঋণ, পণ্য ও উৎপাদনের উপকরণের বাজারের পারস্পরিক ক্রিয়া-প্রতিক্রিয়ার মধ্যে দিয়ে উৎপাদিত উদ্বৃত্ত কৃষি উৎপাদন-ক্ষেত্র থেকে বেরিয়ে গিয়ে বাণিজ্য-মহাজনিতে আবদ্ধ থাকে। সাধারণত সরকারি তথ্যে এই ধরনের অপ্রতিষ্ঠানিক ঋণের বাজারের ক্রিয়াপ্রক্রিয়া সংক্রান্ত তথ্য পাওয়া যায় না। এসব বিষয়ে তথ্য পাওয়ার একমাত্র উপায়, বিভিন্ন মাপের জোতের চাষিদের উদ্বৃত্ত বা সম্ভাব্য উদ্বৃত্ত কীভাবে উৎপাদন-ক্ষেত্র থেকে বেরিয়ে গিয়ে অনুৎপাদনশীল ক্ষেত্রে নিয়োজিত হয় সেই বিষয়গুলির ওপর তৃণমূল স্তরে সমীক্ষা করা। মুষ্টিমেয় কয়েকজন অর্থনীতিবিদ এই ধরনের সমীক্ষা করেছেন। সেগুলি থেকে পাওয়া তথ্যের ভিত্তিতে কয়েকটি সিদ্ধান্ত বেরিয়ে আসে: কৃষি-ঋণের বাজার-প্রক্রিয়া অন্যান্য বিভিন্ন প্রকারের কৃষি-উপকরণ ও শ্রমের বাজার-প্রক্রিয়ার সঙ্গে যুক্তভাবে ক্রিয়া করে। এই ধরনের যুক্ত-বাজারে স্বাভাবিক বাজার-প্রক্রিয়ার বাইরে ভিন্ন প্রক্রিয়ায় বিভিন্ন উপকরণ ও শ্রমের বিশেষ দর স্থির হয়। এইভাবে অপ্রাতিষ্ঠানিক ঋণের বাজার যত ছোটই হোক না কেন, তা এই বিশেষ ধরনের যুক্ত বাজার-প্রক্রিয়া মারফত কৃষি-অর্থনীতিতে সর্বব্যাপী প্রভাব বিস্তার করে। আমরা এই বিষয়ে তথ্যনির্ভর আলোচনা করার আগে সরকারি তথ্যসূত্র অনুসরণ করে কৃষি-ঋণের বাজারের চরিত্রের একটি আংশিক পরিচয় উদ্ঘাটনের চেষ্টা করেছি। অসংগঠিত ঋণের বাজারে এই ঋণের উৎসগুলির উল্লেখ করার সঙ্গে এই ঋণে সুদের পরিমাণ, পরিশোধের সময়সীমা ও ঋণের সঙ্গে যুক্ত বিভিন্ন শর্তাবলি গুরুত্বপূর্ণ।

সমস্ত ঋণগ্রস্ত চাষির শতকরা ৬৩.৬ ভাগ প্রান্তিক চাষি। শতকরা ৩৬ ভাগ ঋণগ্রস্ত চাষি ২ হেক্টরের বেশি জমি চাষ করে। আবার প্রত্যেক মাপের চাষিদের মধ্যে কতভাগ চাষি ঋণগ্রস্ত তার হিসাব থেকে দেখা যাচ্ছে, মোট চাষিদের শতকরা প্রায় ৫২ ভাগ চাষি ঋণগ্রস্ত। অতি ক্ষুদ্র চাষিদের শতকরা ৪০ ভাগের বেশি ঋণগ্রস্ত। প্রতি মাপ-সীমার মধ্যে ঋণগ্রস্ত চাষির অনুপাত জমির মাপের সঙ্গে বৃদ্ধি পায়। ১–২ হেক্টরের চাষিদের মধ্যে শতকরা ৫৫ ভাগের বেশি ঋণগ্রস্ত। আবার ২–৪ হেক্টরের চাষিদের মধ্যে শতকরা ৬৬ ভাগ ঋণগ্রস্ত।

সারণি ৬.১ প্রত্যেক শ্রেণিতে মোট ঋণী পরিবারের শতকরা ভাগ ও প্রত্যেক শ্রেণির মোট পরিবারের মধ্যে ঋণী পরিবারের শতকরা ভাগ

| প্রত্যেক শ্রেণিতে মোট ঋণী পরিবারের ভাগ (শতকরা) | প্রত্যেক শ্রেণিতে মোট পরিবারের মধ্যে ঋণী পরিবার (শতকরা) | |

| <০.০১ | ২.১ | ৪১.৯ |

| ০.০১–<.৪০ | ২৯.০ | ৪৭.৩ |

| .৪১–১ | ৩২.৫ | ৪৮.৩ |

| ১.০১–২ | ১৮.৪ | ৫৫.৭ |

| ২.০১–৪ | ১২.০ | ৬৬.৫ |

| ৪–১০ | ৫.৪ | ৭৬.৫ |

| ১০ এবং তার বেশি | ০.৬ | ৭৮.৭ |

| সব | ১০০ | ৫১.৯ |

Source: Key Indicators of Situation of Agricultural Households in India (NSS 70th Round)

এই ভাগ জমির মাপের সঙ্গে বেড়ে সবচেয়ে বড় মাপের চাষিদের ৭৮.৭ ভাগে দাঁড়াচ্ছে। এখানে লক্ষণীয়, যদিও জমির পরিমাণের শ্রেণিগুলিতে জোতের আয়তন বাড়ার সঙ্গে ঋণী পরিবারের শতকরা ভাগের ঋণাত্মক সম্পর্ক দেখা যাচ্ছে, প্রত্যেক শ্রেণিতে মোট পরিবারের মধ্যে ঋণী পরিবারের শতকরা অংশের জোতের মাপের সঙ্গে সরাসরি ধনাত্মক সম্পর্ক রয়েছে, অর্থাৎ জোতের মাপ বৃদ্ধি পেলে জোতের নির্দিষ্ট মাপগুলিতে মোট পরিবারে ঋণী পরিবারের শতকরা ভাগ বাড়ে। আপাত বৈপরীত্যমূলক এই ঘটনার পিছনে যে-বিষয়টি রয়েছে তা হল, ছোট জোতের অসংখ্য চাষির মধ্যে বিরাট সংখ্যক চাষি ঋণী, কিন্তু তা সত্ত্বেও তাদের শতকরা ভাগ কম। কিন্তু বড় চাষিদের সংখ্যা প্রান্তিক ও ছোট চাষিদের তুলনায় নগণ্য, তাই এই বড় জোত-সীমার মোট চাষিদের মধ্যে ঋণী চাষিদের শতকরা ভাগ তুলনামূলক ভাবে বেশি। এই বিষয়টি আরও স্পষ্ট হয়, যদি আমরা প্রত্যেক জোতের মাপে একর প্রতি ঋণের পরিমাণ দেখি।

সারণি ৬.২ক বিভিন্ন মাপের জোত-শ্রেণিতে একর-প্রতি ঋণের পরিমাণ

Source: Key Indicators of Situation of Agricultural Households in India (NSS 70th Round)

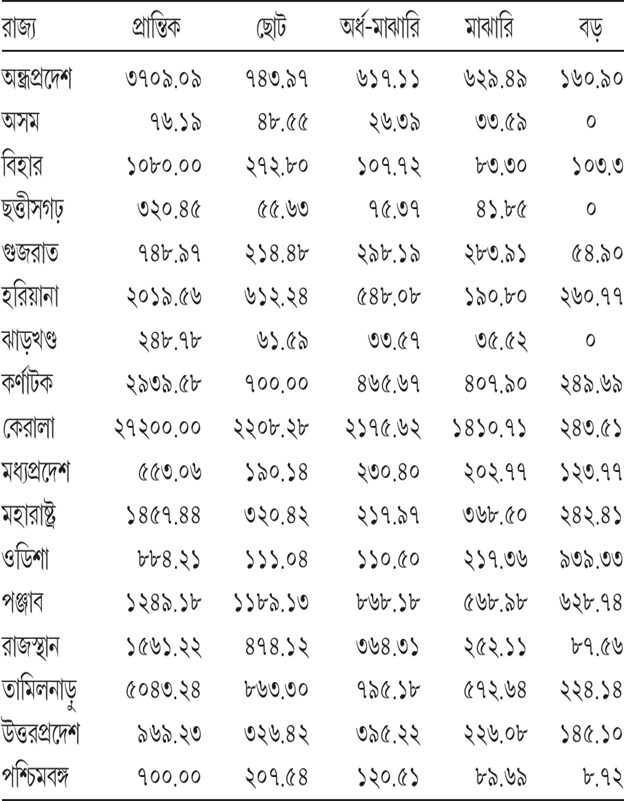

দেখা যাচ্ছে, প্রান্তিক চাষিদের হেক্টর-পিছু জমে থাকা ঋণের তুলনায় বড় চাষিদের ক্ষেত্রে প্রতি হেক্টরে জমে থাকা ঋণ নগণ্য। ছোট চাষিদের ক্ষেত্রেও বড় চাষিদের তুলনায় প্রতি হেক্টরে জমে থাকা ঋণ অনেক বেশি। আরও দেখা যাচ্ছে, মহারাষ্ট্র, পঞ্জাব, কর্ণাটক, গুজরাট, হরিয়ানার মতো সমস্ত এগিয়ে থাকা রাজ্যেই প্রান্তিক ও ছোট চাষিদের হেক্টর-প্রতি জমা ঋণের পরিমাণ বড় চাষিদের তুলনায় অনেক বেশি। প্রান্তিক চাষিদের একটা অংশ চাষের পাশাপাশি হাঁস-মুরগি পালন বা গরু-মহিষের পালন ও ডিম-দুধ, মাংস, ইত্যাদির ব্যবসা করে। সুতরাং তারা যে ধার নিয়ে থাকে তার অধিকাংশই চাষবাসের পাশাপাশি কৃষি-সম্পর্কিত অন্য ব্যবসায় বিনিয়োগের প্রয়োজনে লাগতে পারে। কিন্তু যুক্তি হিসেবে এটি ধরে নিলেও যে-ঘটনাটি অস্বীকার করা যাচ্ছে না সেটি হল, সব মাপের জোতেই হেক্টর-প্রতি ঋণের পরিমাণ বড় চাষিদের তুলনায় অধিকাংশ রাজ্যেই অনেক বেশি। শুধু প্রান্তিক চাষিরাই নয়, ছোট ও মাঝারি চাষিরাও বড় চাষিদের তুলনায় অনেক বেশি পরিমাণে ঋণগ্রস্ত। আমরা আগেই দেখেছি, মোট ঋণী চাষিদের শতকরা মাত্র ৬ ভাগের মধ্যে পড়বে যাদের গড় জোতের মাপ ৪ হেক্টরের বেশি। এদের মধ্যে শতকরা মাত্র ০.৬ ভাগ চাষির গড় জোতের মাপ ১০ হেক্টর বা তার বেশি। অবশ্য এই বৃহত্তম জোতের বিভাগটিতে এত কম সংখ্যক চাষি পরিবার রয়েছে যে, এরা একত্রে বৃহত্তম চাষিদের বিভাগটির চাষিদের শতকরা ৭৬ ভাগের বেশি, যদিও এদের হেক্টর প্রতি ঋণের পরিমাণ অন্য ক্ষুদ্রতর বিভাগের চাষিদের হেক্টর প্রতি ঋণের তুলনায় নগণ্য। আমরা নীচের সারণি ৬.৩-এ দেখব, জোতের মাপ যত বেশি, ততই ঋণের উৎস হিসেবে প্রাতিষ্ঠানিক উৎসের গুরুত্ব বেশি। অপেক্ষাকৃত ছোট জোতের বেশির ভাগ চাষি ঋণ নিয়ে থাকে অপ্রাতিষ্ঠানিক উৎসগুলি থেকে। ১ হেক্টরের নীচের প্রান্তিক চাষিরা তাদের হেক্টর-প্রতি বিপুল ঋণের অধিকাংশই (শতকরা ৬০ ভাগের বেশি) পায় অ-প্রাতিষ্ঠানিক উৎস থেকে, যেখানে সুদের হার অস্বাভাবিক বেশি এবং ঋণ শোধের শর্তগুলিও অধিকাংশ সময়েই ছোট ও প্রান্তিক চাষির পক্ষে যথেষ্ট অসুবিধাজনক। ফলে এই ঋণ শোধ করা তাদের পক্ষে প্রায়শই অসম্ভব হয়ে পড়ে।

আমরা নীচের সারণিতে সবচেয়ে বড় চাষিদের তুলনায় অপেক্ষাকৃত ছোট বিভিন্ন গড় মাপের আওতার চাষিদের ঋণগ্রস্ততা কতগুণ বেশি তার একটি ধারণা করার চেষ্টা করেছি। সেই উদ্দেশ্যে ৬.২খ সারণিটির সমস্ত বিভাগের চাষিদের ঋণের পরিমাণকে বড় চাষিদের ঋণের পরিমাণ দিয়ে ভাগ করে দেখা যাচ্ছে, কেরালা, পশ্চিমবঙ্গ, অন্ধ্রপ্রদেশ, তামিলনাড়ু, রাজস্থান ও বিহারে প্রান্তিক জোতের চাষিদের গড় হেক্টর-প্রতি ঋণগ্রস্ততার পরিমাণ বড় জোতের চাষিদের কয়েকগুণ। কোনও কোনও ক্ষেত্রে এই ঋণগ্রস্ততার পরিমাণ ১০০ গুণের বেশি। এবং গড় জোতের মাপ বৃদ্ধির সঙ্গে ঋণগ্রস্ততার তুলনামূলক অনুপাতটি ধীরে ধীরে নেমেছে। বড় চাষিদের তুলনায় ক্ষুদ্রতর চাষিদের ঋণগ্রস্ততার চাপ জোতের মাপ কমার সঙ্গে সরাসরি সম্পর্কিত। বড় চাষিদের তুলনায় প্রান্তিক চাষিদের থেকে অপেক্ষাকৃত বড় অর্থাৎ ছোট, আধা মাঝারি ও মাঝারি চাষিদের ঋণগ্রস্ততার গভীরতা প্রান্তিকদের ঋণগ্রস্ততার গভীরতার তুলনায় লক্ষণীয়ভাবে কম। এই অশোধিত জমা ঋণ শুধুমাত্র কৃষি-উৎপাদনের বর্ধিত ব্যয় মেটাতে ব্যবহৃত হয়ে যায় এমনটা নাও হতে পারে। এই ঋণ প্রথমত কৃষি-উৎপাদনের বর্ধিত ব্যয় মেটায়। কৃষি-উৎপাদনে অনেক সময়েই দেখা যায় আয়ের তুলনায় ব্যয় বেশি, সে ক্ষেত্রে এই ঋণ জীবনযাত্রার খরচ মেটাতে কাজে লাগে, তাছাড়া জমা ঋণের একটা অংশ হয়তো পুরনো জমা ঋণের ওপর দেয় সুদ। আবার প্রান্তিক চাষিদের মধ্যে সকলেরই চাষবাস ছাড়া অন্য সূত্রে আয় আছে এমন নয়। একটি অংশ অবশ্যই আছে যাদের চাষবাস ছাড়া আয়ের অন্য কোনও উৎস নেই। এদের বন্ধকি দেওয়ার ক্ষমতা সীমিত এবং দারিদ্র ও অশিক্ষার কারণে এদের সামাজিক অবস্থানও যথেষ্ট নীচেই। ফলে প্রাতিষ্ঠানিক ঋণ এদের অধিকাংশেরই নাগালের বাইরে। এদের কাছে ঋণের একমাত্র উৎস অপ্রাতিষ্ঠানিক ঋণ, যেখানে সুদের পরিমাণ অস্বাভাবিক বেশি। ফলে এই অংশটির ওপর জমা হয়ে থাকা ঋণের চাপ অস্বাভাবিক বেশি।

সারণি ৬.২খ বড় চাষিদের তুলনায় অন্যান্য বিভাগের চাষিদের ঋণগ্রস্ততার পরিমাণ

Source: Key Indicators of Situation of Agricultural Households in India (NSS 70th Round)

*চিহ্নিত শ্রেণিগুলিকে মাঝারি শ্রেণি দিয়ে ভাগ করা হয়েছে।

নীচের সারণি ৬.৩ থেকে আমরা জোতের বিভিন্ন মাপের জন্য প্রাতিষ্ঠানিক ও অ-প্রাতিষ্ঠানিক দুই ধরনের উৎস থেকে ঋণের বিন্যাস সম্বন্ধে জানতে পারি। দেখা যাচ্ছে, ১ হেক্টরের নীচে পর্যন্ত জমির চাষিরা মোট ঋণের শতকরা ৩৮ ভাগ ঋণ পেয়েছে প্রাতিষ্ঠানিক উৎস থেকে। অর্থাৎ বাকি শতকরা ৬২ ভাগ ঋণ অপ্রাতিষ্ঠানিক ক্ষেত্র থেকে আসে। ২ হেক্টরের নীচে থেকে ১ হেক্টরের ওপরে যাদের জমি, তারা তাদের ঋণের প্রায় শতকরা ৬৪.৮ ভাগ ঋণ পায় প্রাতিষ্ঠানিক উৎস থেকে। বাকি ৩৫.২ ভাগ ঋণ আসে অপ্রাতিষ্ঠানিক ক্ষেত্র থেকে। ২ হেক্টর থেকে ৪ হেক্টরের নীচে যাদের জমি তারা তাদের ঋণের শতকরা ৬৭ ভাগ এই উৎসগুলি থেকে পায়। ৪ থেকে ১০ হেক্টরের নীচের চাষিরাও তাদের ঋণের শতকরা ৬৭ ভাগ ঋণ পায়। ১০ হেক্টর বা তার বেশি মাপের চাষিরা তাদের মোট ঋণের শতকরা ৭৮ ভাগই পায় প্রাতিষ্ঠানিক উৎস থেকে।

এখানে জোতের মাপ ও প্রাতিষ্ঠানিক ঋণের মধ্যে একটি সরাসরি সম্পর্ক পাওয়া যাচ্ছে। সব চাষিরা একত্রে এদের মোট ঋণের শতকরা ৬০ ভাগ পায় প্রাতিষ্ঠানিক উৎস থেকে। এখনও কৃষি-ঋণের শতকরা ৪০ ভাগ আসে অপ্রাতিষ্ঠানিক উৎস থেকে। অপ্রাতিষ্ঠানিক ক্ষেত্রগুলির মধ্যে সবচেয়ে গুরুত্বপূর্ণ হল মহজনরা। এরা মোট ঋণের শতকরা ২৬ ভাগ জোগান দেয়। ১ হেক্টরের নীচের চাষিরা গড়ে শতকরা ৪০ ভাগেরও বেশি ঋণ মহাজনদের কাছ থেকে পায়। অতি ক্ষুদ্র চাষিদের কাছে এরাই ঋণের সবচেয়ে বড় একক উৎস। প্রান্তিক চাষিরা (১ < ২ হেক্টর) তাদের মোট ঋণের শতকরা ২৩ ভাগেরও বেশি ঋণ এদের কাছ থেকে পায়। পেশাদার মহাজনদের পরই ঋণের অসংগঠিত বাজারে বড় জোগানদাতা হল আত্মীয়বন্ধু ও অন্যান্যরা।

সারণি ৬.৩ উৎস অনুযায়ী পাওনা ঋণের ভাগ (প্রতি হাজারে)

Source: Key Indicators of Situation of Agricultural Households in India (NSS 70th Round)

দেখা যাচ্ছে, অসংগঠিত ঋণের মধ্যে এখনও পেশাদার মহাজন ও আত্মীয়বন্ধু এই দু’টি বিভাগের গুরুত্ব সবচেয়ে বেশি। মোট অসংগঠিত ঋণের মধ্যে শতকরা ৯৩ ভাগ ঋণ পেশাদার-মহাজন ও আত্মীয়বন্ধুরা দিয়ে থাকে। এই আত্মীয়বন্ধুরা কোন শ্রেণিভুক্ত, এরা বড় চাষি-শ্রেণির অন্তর্ভূত কি না, গ্রামের অর্থনৈতিক ক্ষমতার বিন্যাসে এদের স্থান কোথায়, ইত্যাদি বিষয়ে সরকারি নথি থেকে কোনও উত্তর স্পষ্টভাবে বেরিয়ে আসে না। এই উত্তরের জন্য গবেষকদের তৃণমূল স্তরে সমীক্ষার ওপর নির্ভর করতে হয়। বিভিন্ন তৃণমূল স্তরের সমীক্ষায় পাওয়া পর্যবেক্ষণগুলি আমরা এখানে আলোচনা করব। এছাড়া অসংগঠিত ঋণের বাজারে বিশেষ উল্লেখযোগ্য হচ্ছে রাইস মিলের ভূমিকা। রাইস মিলগুলি গ্রামের চাষিকে ফসল ওঠার আগেই আগাম টাকা দিয়ে তাদের ভবিষ্যৎ উৎপাদনের বাজারের ওপর পরোক্ষে নিয়ন্ত্রণ জারি রাখে।১ ফসল ওঠার পর নির্দিষ্ট রাইস মিলেই চাষিরা তাদের ফসল বিক্রি করতে বাধ্য থাকে। ফসল ওঠার অব্যবহিত পরে বাজারে দাম নেমে এলে সেই কম দামেই তারা তাদের উৎপাদিত শস্য রাইস মিলকে দেয়।

ঋণদাতা হিসেবে আরও একটি ‘শ্রেণি’র উদ্ভব হয়েছে: কমিশন এজেন্ট। কমিশন এজেন্টরা চাষিকে বীজ-সার-কীটনাশক ইত্যাদি নতুন অধিক ফলনশীল উপকরণ জোগায় ভবিষ্যতে ফসল ওঠার পর শস্যের মাধ্যমে তা শোধ দেওয়ার শর্তে। এই নতুন উপকরণগুলি নয়া আর্থিক নীতি চালু হওয়ার ফলে ব্যাপকভাবে এদেশের কৃষিতে ব্যবহৃত হচ্ছে। নতুন বাণিজ্যনীতি চালু হওয়ার পর বিদেশি বাণিজ্যিক সংস্থাগুলির ওপর থেকে এদেশে কৃষি উপকরণ নিয়ে ব্যবসা করার বিষয়ে বাধানিষেধ অনেকাংশে শিথিল হয়েছে। ফলে এদেশের কৃষিতে কমিশন এজেন্টদের ক্রিয়াকলাপ বিশেষ বৃদ্ধি পেয়েছে। এরা চাষিকে অধিক পরিমাণে নতুন ও অত্যন্ত দামি কৃষি উপকরণ বিক্রি করে ও এইভাবে তাকে ঋণের জালে জড়িয়ে ফেলে। ফলে সুদসমেত চাষির জমে থাকা ঋণের পরিমাণ বাড়তেই থাকে। পাওনা সুদ সমেত আসলের দাম মেটাতে চাষি ফসল ওঠার পরপরই তা অত্যন্ত কম দামে বিক্রি করতে বাধ্য হয়। ফসলের দাম অত্যন্ত নিচুস্তরে ধার্য করা হয় বলে অনেক সময় তার সমস্ত ফসল দিয়েও ঋণ শোধ হয় না। গত শতাব্দীর নব্বইয়ের দশকের শেষ থেকে বর্তমান শতাব্দীর একেবারে প্রথম দশক অবধি চাষিদের আত্মহত্যা ভারতীয় কৃষির এক কলঙ্কময় অধ্যায়ের সূচনা করেছে। চড়া সুদে ঋণ নিতে চাষি কেন বাধ্য হল, কেনই বা সে এই ঋণশোধে ব্যর্থ হল, তার পিছনে আরও যে কারণগুলি ছিল তার মধ্যে রয়েছে বহুজাতিক সংস্থার সরবরাহ করা কৃষি উপকরণের চড়া দাম, যা কৃষি উৎপাদনের ব্যয় অত্যন্ত বাড়িয়ে দিয়েছিল। সেইসঙ্গে আছে কৃষিপণ্যের সরকারি ন্যূনতম সহায়ক মূল্য কৃষিপণ্যের ব্যয় মেটানোর পক্ষে যথেষ্ট না হওয়া। নতুন বিশ্ব বাণিজ্য সংস্থার কৃষিপণ্যের আমদানি সংক্রান্ত নীতিটি প্রয়োগের ফলে আমদানি-শুল্ক হ্রাস ও আমাদের দেশের বাজারে অত্যন্ত কম আমদানি মূল্যের পণ্যের বিপুল সম্ভারেরও এতে ভূমিকা রয়েছে যথেষ্ট। এছাড়া কৃষি-ঋণের বাজার অনেক সময়েই এককভাবে কাজ করে না, কৃষি-পণ্য ও কৃষি-উপকরণের বাজারের সঙ্গে যুক্তভাবে কাজ করে। আমরা আগেই উল্লেখ করেছি, কৃষি-পণ্যের ব্যবসায়ী অনেক সময়েই কৃষি-পণ্য ও কৃষি-উপকরণের ব্যবসা যুক্তভাবে চালায়। তারা চাষের সময় বহুজাতিক বাণিজ্য সংস্থার নতুন উন্নত ধরনের বীজ, সার, কীটনাশক ইত্যাদি বিক্রি করে, ধারে। এরা বিদেশি কোম্পানি নিয়োজিত কমিশন এজেন্ট। এই কমিশন এজেন্টরা চাষিকে এইসব উপকরণ ব্যবহার করার পরামর্শ দেয়। তারা এই উপকরণগুলি ব্যবহারের সঠিক পদ্ধতি, সময় এবং পরিমাণ সম্বন্ধে চাষিদের পরামর্শদাতা হিসেবে কাজ করতে থাকে। অধিকাংশ ক্ষেত্রেই দেখা যায়, তাদের পরামর্শ অনুযায়ী চাষি যে-পরিমাণ উপকরণ ব্যবহার করেছে তা প্রয়োজনের তুলনায় অনেক বেশি। এই উপকরণগুলি উপযুক্ত পরিমাণের তুলনায় অনেক বেশি পরিমাণে ব্যবহারের কারণে উৎপাদন বৃদ্ধির তুলনায় খরচ অনেক বেশি বাড়ে। শস্য উৎপাদনের আগে চাষির আর্থিক সঙ্গতি যখন একেবারে তলানিতে এসে পড়ে, চাষের খরচ মেটানো চাষির কাছে একটি বড় সমস্যা হিসেবে দেখা দেয়, তখন এই কমিশন এজেন্টরা চাষিকে এই উপকরণগুলি সরবরাহ করে, ফলে চাষির পক্ষে কমিশন এজেন্টদের পরামর্শ নিতে অস্বীকার করার কোনও উপায় থাকে না। শর্ত অনুযায়ী ফসল ওঠার পর সেই সময়কার কম বাজার-দামে চাষিরা ব্যবসায়ী বা কমিশন এজেন্টকে ফসল বিক্রির মাধ্যমে উপকরণের দাম পরিশোধ করতে বাধ্য থাকে। এইভাবে একদিকে অত্যন্ত বেশি উৎপাদন ব্যয়, অন্যদিকে ফসলের কম দাম, এই অসম বিনিময়ের মাধ্যমে চাষির সম্ভাব্য উদ্বৃত্ত কমিশন এজেন্টরা আত্মসাৎ করে। গ্রামীণ মহাজন ও ধনী চাষি ছাডাও গ্রামাঞ্চলে আর-একটি ঋণদাতা শ্রেণি আছে। তারা হল জমির মালিক, যারা তাদের জমি ভূমি-খাজনার বিনিময়ে ভাগচাষ বা স্থির খাজনার বিনিময়ে ঠিকা চাষে লাগায়, অথবা এরা সেই মালিকশ্রেণি, যাদের জমি ঠিকা শ্রমিক বা স্থায়ী শ্রমিক দিয়ে চাষ করানো হয়। এই মালিকরা তাদের ভাগচাষি বা মজুরি শ্রমিকদের ঋণের একমাত্র উৎস। ভাগচাষিদের ক্ষেত্রে এই ঋণ দেওয়া হয় ফসলের মাধ্যমে। বৃষ্টিসেবিত অঞ্চলে বছরের কোনও কোনও সময়ে যথেষ্ট বৃষ্টিপাতের অভাবে চাষের কাজ ব্যাহত হয়। তাই কৃষি-উৎপাদনের ঋতুভিত্তিক ওঠানামা এইসব অঞ্চলে চাষের বৈশিষ্ট্য হিসেবে দেখা দেয়। চাষবাসে এই ঋতুভিত্তিক ওঠানামার প্রবণতার কারণে উৎপাদনে অনিশ্চয়তা ও ঝুঁকির পরিমাণ খুব বেশি। প্রান্তিক চাষি, ছোট চাষি বা ভাগচাষির পক্ষে অনেক সময়ে এই ধরনের ঝুঁকি বহন করা অসম্ভব হয়ে পড়ে। উৎপাদন দ্রুত ওঠানামা করলে চাষির পক্ষে চাষের খরচ, ঋণের ওপর সুদ ও পুরনো জমে থাকা ঋণের ভাগ মেটানোর পর সারা বছরের অন্নসংস্থান করা সম্ভব হয় না। তখন চাষি খাবারের জন্য ও অন্যান্য প্রয়োজনীয় খরচ মেটানোর জন্য মালিকের কাছে ঋণ নিতে বাধ্য হয়। অনেক সময় বৃষ্টির অভাবে চাষের কাজ আশানুরূপ না হলে অনিয়মিত শ্রমিকের হাতে কাজ থাকে না। নিজেকে ও নিজের পরিবারকে বাঁচিয়ে রাখার জন্য তাকে জমির মালিকের কাছে ঋণ নিতে হয়। ভাগচাষির ক্ষেত্রে মালিক এই ঋণ দেয় ফসল ওঠার পর ভাগচাষির অংশ থেকে তা সুদ সমেত কেটে নিয়ে ফেরত পাওয়ার শর্তে। কৃষি-শ্রমিক বা ছোট চাষি, বড় চাষির কাছে অসময়ে শ্রম অথবা ফসলের মাধ্যমে সুদ সমেত শোধ দেওয়ার শর্তে এই ঋণ পেয়ে থাকে। এই ঋণ গরিব ভাগচাষিকে দীর্ঘকালীন ঋণের জালে জড়িয়ে ফেলে, তাকে একটি বিশেষ জোতদারের কাছে আবদ্ধ করে ফেলে। ঠিকা ও স্থায়ী শ্রমিকের কাছে খাদ্যঋণের একমাত্র উৎস অনেক সময়েই তাদের নিয়োগকর্তা জমির মালিক। ব্যস্ত মরশুমে মজুরি বাড়লেও চাষের কাজ শুরুর আগে বাজারে চালু কম মজুরিতেই চাষের কাজ করে দেওয়ার শর্তে শ্রমিকেরা মালিকের কাছ থেকে এই খাদ্যঋণ পেয়ে থাকে। যতটা পরিমাণ ঋণ সে টাকার অঙ্কে নেয়, ব্যস্ত সময়ের বেশি মজুরির পরিবর্তে খরার সময়ের কম মজুরিতে কাজ করলে তাদের যে-আর্থিক ক্ষতি হয় ও মালিকের আর্থিক লাভ হয়, সেই শ্রমিকের ক্ষতি বা মালিকের লাভের পরিমাণই ধার নেওয়া টাকার ওপর সুদ।

অর্থাৎ শ্রমিক যদি Q1 খাদ্যশস্য খাদ্যঋণ হিসেবে নিয়ে থাকে, তবে তার ঋণের আর্থিক মূল্য যত পরিমাণ শ্রমের বিনিময়ে শোধ হবে তা হল, L = Q1P1/w1 যেখানে P1 হল ঋণ নেওয়ার সময় খাদ্যশস্যের দাম। এবং w1 হল শোধ দেওয়ার সময় বাজার-চলতি মজুরি।

এখন, সুদের পরিমাণ হবে, L (w–w1), যেখানে w ব্যস্ত মরশুমে যখন শ্রম দেওয়া হচ্ছে সেই সময়ের বাজার-চলতি মজুরি। এই সুদ প্রকাশ্যে ঘোষিত সুদ নয়, এই সুদ ঋণের শর্তের মধ্যে লুকনো থাকে। এই সুদ ছাড়াও যে-শর্তের ওপর দাঁড়িয়ে এই ঋণ দেওয়া-নেওয়া সংঘটিত হয় তা হল, ব্যস্ত সময়ে যখনই মালিকের প্রয়োজন হবে তখনই মালিকের নির্দেশমতো শ্রমিকটি তার জমিতে কাজ করতে বাধ্য থাকবে।

ছোট উৎপাদকের ঋণের একটি উৎস হল কৃষিপণ্যের ব্যবসায়ীরা। এই ব্যবসায়ীরা শস্য ওঠার আগেই ছোট উৎপাদককে চাষের খরচ মেটানোর জন্য প্রয়োজনীয় টাকা আগাম বা দাদন হিসেবে দিয়ে থাকে এই শর্তে যে, ছোট উৎপাদক ফসল ওঠার পরপরই এই ঋণ শোধ দেওয়ার জন্য তার উৎপাদিত শস্যের অংশ সেই সময়ের বাজার-দামে ব্যবসায়ীর কাছে বিক্রি করতে বাধ্য থাকবে। কয়েকমাসের জন্য ফসল ধরে রাখতে পারলে চাষিরা বর্ধিত বাজার-দামের সুযোগ নিতে পারত, কিন্তু আগাম টাকা বা দাদন নেওয়ার কারণে ব্যবসায়ীর কাছে সে সবচেয়ে কম দামে ফসল বিক্রি করতে বাধ্য থাকে। যদিও ফসল ওঠার আগে যে-সময়ে সে দাদন নেয় সেই সময়ে ফসলের বাজার-দাম সর্বোচ্চ স্তরে ওঠে। অথচ সেই সময়ে দাদনের বিনিময়ে যে-পরিমাণ শস্য তারা কিনতে পারে তার পরিমাণ সারা বছরের তুলনায় সর্বনিম্ন।

যদি দাদনের পরিমাণ L এবং শস্য ওঠার আগে ফসলের দাম p1 হয়, শস্য ওঠার পরের দাম হয় p2, তাহলে, L = p1Q1 = p2Q2 যেখানে Q1 ও Q2 যথাক্রমে ফসল ওঠার আগে ও পরে যে-পরিমাণ শস্য কেনা যাবে। এখন, p1> p2, Q1 < Q2। দাদনের কারণে সে ফসল ধরে রাখতে না পারায় শস্য ওঠার পরের কম দামে ফসল বিক্রি করতে বাধ্য হচ্ছে। রাইস মিলগুলি২ ও কোনও কোনও বড় চাষি এই পদ্ধতিতে আঞ্চলিকভাবে ছোট উৎপাদকের ফসলের ওপর নিয়ন্ত্রণ রাখার মধ্য দিয়ে শস্যপণ্যের বাজারের একটি অংশের ওপর তাদের নিয়ন্ত্রণ বজায় রাখে। সাধারণত এইভাবে শস্য ওঠার পরের কম দামে সমস্ত ফসল বিক্রি করে ছোট চাষির সমস্ত সম্ভাব্য উদ্বৃত্ত রাইস মিল মালিক বা বড় ধনী চাষি শোষণ করে। এই ধরনের লেনদেন রাইস মিল বা বড় চাষি চালায় ব্যাংক-ঋণের সাহায্য নিয়েই। এরা ব্যাংকের কাছ থেকে যে-পরিমাণ ঋণ নিয়ে থাকে তার একটি বড় অংশ এই ধরনের অসংগঠিত ক্ষেত্রে বাণিজ্যিক কাজে ব্যবহৃত হয়। বেশিরভাগ সময়েই এই ক্রিয়াকলাপ প্রাতিষ্ঠানিক নিয়মকানুনের চৌহদ্দির বাইরে সংঘটিত হয়ে থাকে। এদের জমির পরিমাণ ও ব্যবসায়িক সক্ষমতার কারণে ব্যাংক ঋণ এদের নাগালের মধ্যেই থাকে। ছোট চাষির পক্ষে বন্ধকি রাখার মতো যথেষ্ট সম্পত্তি থাকে না। তাই তুলনামূলক ভাবে ব্যাংক-ঋণ পাওয়া কিছুটা কঠিন। ক্ষুদ্র চাষিদের মধ্যে যে-অংশটি অ-কৃষি কাজকর্মের ব্যবসা থেকে জীবিকা নির্বাহ করে তারা ছাড়া অতি ক্ষুদ্র একখণ্ড জমির মালিকের ব্যাংক-ঋণ পাওয়ার উপায় থাকে না। তেমনই কৃষি-শ্রমিকদের কাছেও ব্যাংক-ঋণ দুষ্প্রাপ্য। সরকারি তথ্যে অসংগঠিত ঋণের বাজার বিষয়ে যথেষ্ট তথ্য আমরা পাইনি। কিন্তু বিভিন্ন গবেষকের তৃণমূল স্তরে সমীক্ষাভিত্তিক গবেষণা এই বিষয়ে যথেষ্ট আলোকপাত করেছে।

অশোক রুদ্র ১৯৭৫ সালে পশ্চিমবঙ্গ ও বিহারে গ্রামস্তরে কৃষি-উৎপাদন সম্পর্ক বিষয়ে সমীক্ষা করেন।৩ তাঁর সমীক্ষায় ভারতীয় কৃষি-অর্থনীতিতে অসংগঠিত ঋণের বাজারের বিভিন্ন বৈশিষ্ট্য ধরা পড়েছে। এই বাজারে ঋণদাতা বা ঋণের জোগানদাতা হিসেবে যাদের দেখা যায়, তাদের মধ্যে পেশাদার মহাজন, খুচরো দোকানদার ছাডাও রয়েছে জমির মালিক ধনী চাষিরা। তাঁর পর্যবেক্ষণে এই বিভিন্ন জোগানদাতার মধ্যে মহাজনরা সাধারণত বড় জমির মালিকদের মধ্য থেকেই উদ্ভূত। এদের মহাজনি মূলধনের উৎস এদের নিজস্ব জমির উদ্বৃত্ত। এই উদ্বৃত্তের সঞ্চয় মূলত এদের মহাজনি কারবারের মূলধনের আদি উৎস হলেও এদের মালিকানায় থাকা জমি এদের ব্যাংক-ঋণ পাওয়ার জন্য প্রয়োজনীয় বন্ধকি হিসেবে কাজ করে, ফলে এদের মহাজনি কারবারের মূলধনের একটি উৎস হিসেবে ব্যাংক-ঋণের ভূমিকাও আছে। ব্যাংক-ঋণের গ্রহীতাদের মধ্যে বড় জমির মালিকদের যে-সংখ্যা পাওয়া যায় তাদের মধ্যেই এরা রয়েছে। অর্থাৎ সংগঠিত ঋণের বাজারে সরবরাহ করা ঋণের একটি অংশ এদের মাধ্যমে মহাজনিতে ব্যবহৃত হতে পারে। এইভাবে কোনও একটি অঞ্চলের জন্য একটি বিশেষ বছরে সরবরাহ করা নির্দিষ্ট পরিমাণ সংগঠিত ব্যাংক-ঋণে গরিব চাষির নাগাল সীমিত হয়ে পড়ে। সেই অবস্থার সুযোগ নিয়ে গ্রামীণ মহাজন চড়া সুদে ঋণের কারবারকে অপরিহার্য করে তোলে। অশোক রুদ্রের এই সমীক্ষাটি অনেক পুরনো। ইতিমধ্যে ভারতীয় কৃষিতে যেসব প্রকৌশলগত পরিবর্তন ঘটেছে তার প্রভাবে ভারতীয় কৃষি কতটা তার পুরনো কাঠামোগত দুর্বলতা কাটিয়ে উঠতে পেরেছে তা বিচারের অপেক্ষা রাখে।

কিন্তু পরবর্তীকালে পরপর বিভিন্ন গবেষকের করা রাজ্যভিত্তিক তৃণমূল স্তরের সমীক্ষা থেকে দেখা যায় এজেন্টদের প্রভাব, তাদের চড়া সুদে ঋণ দেওয়ার প্রবণতা এবং বন্ধকি কারবার মারফত জমি গ্রাস করা এবং শ্রমিককে ঋণ-বন্ধকি শ্রমিকে পরিণত করার প্রবণতা হ্রাস পায়নি। কৃষিতে নতুন প্রযুক্তির ব্যবহারের ফলে কৃষিকাজের বিভিন্ন স্তরে যন্ত্রপাতির ব্যবহার একদিকে কৃষিতে বেকারত্ব বাড়ায়, অন্যদিকে অতিরিক্ত ব্যবহারের কারণে জলস্তর নেমে যাওয়ার ফলে সেচের ব্যয় বাড়ে ও কৃষি-উৎপাদনের নতুন আধুনিক উপকরণগুলি অত্যন্ত ব্যয়বহুল হওয়ার কারণে উৎপাদন-ব্যয় বিপুল পরিমাণে বৃদ্ধি পায়। একই সঙ্গে বহুদিন ধরে অতিরিক্ত রাসায়নিক সার প্রয়োগের ফলে জমির স্বাভাবিক উর্বরতা শক্তির ক্ষয় হয়। এসবের মিলিত প্রভাবে কৃষি-উৎপাদন ক্রমশ উদ্বৃত্তহীন বন্ধ্যা একটি উৎপাদন-ক্ষেত্রে পরিণত হতে থাকে। এই শতাব্দীর প্রথম দশকে পঞ্জাবের কৃষির ওপর সুখপাল সিং এবং অন্যান্যরা (২০০৮)৪ যে-সমীক্ষাভিত্তিক বিশ্লেষণ করেছেন সেখানে এই পর্যবেক্ষণের সমর্থন মেলে। তাঁদের পর্যবেক্ষণ অনুযায়ী, যদিও নতুন উচ্চফলনশীল বীজ ও আনুষঙ্গিক বিভিন্ন নতুন উপকরণের ব্যবহার বাড়ার সঙ্গে সঙ্গে প্রাতিষ্ঠানিক ঋণের জোগান সরকারি তরফে বাড়ানো হয়েছে, বিশেষত কো-অপারেটিভ ঋণদাতা সংস্থার তরফে ঋণের পরিমাণ বাড়ানো হয়েছে, তবুও প্রয়োজনের তুলনায় এই ঋণ যথেষ্ট না হওয়ায় অপ্রাতিষ্ঠানিক উৎসগুলির প্রভাবও বেড়েছে যথেষ্ট। দেখা যায়, কমিশন এজেন্ট এইসময় আবার নতুন রূপে অধিক গুরুত্বপূর্ণ ভূমিকায় অবতীর্ণ হচ্ছে। প্রাতিষ্ঠানিক ঋণের যে-ব্যবস্থা আছে তা যে কেবল প্রয়োজনের তুলনায় অপ্রতুল তা-ই নয়, তার নাগাল পাওয়া সবসময় চাষির পক্ষে সম্ভব হয় না। কারণ, নিরক্ষর চাষির নিরিখে এই ঋণ পাওয়ার পদ্ধতি অত্যন্ত জটিল এবং ঋণ পেতে গেলে চাষিকে অনেকটা ব্যয় বহন করতে হয়। সে সব কারণে ৯০-এর দশক অবধি ক্রমাগত অপ্রাতিষ্ঠানিক উৎসের ভূমিকা হ্রাস পেলেও ৯০-এর দশক এবং তার পর থেকে আবার নতুন করে এই অপ্রাতিষ্ঠানিক উৎসগুলির ভূমিকা বাড়তে থাকে। শেরগিল(১৯৯৭)৫ তাঁর তৃণমূল স্তরে সমীক্ষার ভিত্তিতে দেখান যে, ওই সময়ে পঞ্জাবের চাষিদের মোট ঋণ ছিল রাজ্যের অভ্যন্তরীণ উৎপাদন মূল্যের শতকরা ৩২ ভাগ। তাঁর সমীক্ষা থেকে দেখা যায়, দীর্ঘকালীন ঋণে সংগঠিত বা প্রাতিষ্ঠানিক ঋণের ভূমিকা বেশি হলেও অপ্রাতিষ্ঠানিক ঋণের প্রাধান্য স্বল্পকালীন ঋণের ক্ষেত্রে শতকরা ৬১.৩১ ভাগ। রিজার্ভ ব্যাংক অফ ইন্ডিয়ার দেওয়া তথ্য থেকে আমরা পাই, ১৯৭০–৭১ থেকে মোট ঋণ বৃদ্ধির কারণগুলির মধ্যে প্রধান ছিল উৎপাদনশীলতা হ্রাস, উৎপাদন-ব্যয় বৃদ্ধি এবং চাষের স্থির পুঁজির ওপর ব্যয়বৃদ্ধি, কিছু অ-কৃষি ক্ষেত্রে ব্যয়বৃদ্ধি। পঞ্জাব কৃষি বিশ্ববিদ্যালয়ের নাবার্ড চেয়ার ইউনিট-এর পক্ষ থেকে ১৯৯৮–’৯৯ সালে পঞ্জাবের সুতি উৎপাদন কেন্দ্রগুলিতে করা সমীক্ষা থেকে এটা স্পষ্ট যে, পঞ্জাবের চাষিদের ঋণগ্রস্ততা বাড়ার কারণগুলির মধ্যে তিনটি প্রধান কারণ ছিল, কৃষি উৎপাদনশীলতা হ্রাস, তুলা উৎপাদনের ব্যয়ের অস্বভাবিক বৃদ্ধি, মুনাফার হারের হ্রাস, এবং অ-কৃষিঘটিত ক্ষেত্রে, যেমন বাড়ি তৈরির খাতে বিপুল ব্যয়। সরকারি সমীক্ষা জানাচ্ছে, ২০০৮ সালের পূর্ববর্তী পাঁচ বছরে ঋণগ্রস্ততার কারণে পঞ্জাবের চাষিদের ২১১৬জন আত্মহত্যা করেছে। কৃষক ইউনিয়নের হিসাবে পঞ্জাবের চাষিদের ঋণগ্রস্ততার কারণে আত্মহত্যার সংখ্যাটি ১৩০০০। সুখপাল সিং এবং অন্যান্যরা পঞ্জাবের ১১টি জেলার ৬০০জন চাষির ঋণগ্রস্ততার নানা দিক নিয়ে একটি নমুনা সমীক্ষা চালিয়ে নানা পর্যবেক্ষণ করেছেন। দেখা যায় প্রাতিষ্ঠানিক উৎসগুলি মোট ঋণের শতকরা ৬১.৯ ভাগ ঋণ সরবরাহ করে, আর অপ্রাতিষ্ঠানিক উৎস সরবরাহ করে বাকি শতকরা ৩৮.১ ভাগ। অপ্রাতিষ্ঠানিক উৎসগুলির মধ্যে কমিশন এজেন্টদের ভূমিকা সবচেয়ে বেশি। এরা মোট অপ্রাতিষ্ঠানিক ঋণের শতকরা ৮৪.০৪ ভাগ সরবরাহ করত এবং প্রাতিষ্ঠানিক-অপ্রাতিষ্ঠানিক মিলিয়ে মোট ঋণের শতকরা ৩২ ভাগ সরবরাহ করত।৬

এর আগে ২০০৬ সালে সৃজিত মিশ্র মহারাষ্ট্রে চাষিদের ঋণের কারণে আত্মহত্যা প্রসঙ্গে একটি বিশ্লেষণমূলক লেখাতে৭ মহারাষ্ট্রের তুলাচাষিদের দুর্দশার যে কারণগুলি উল্লেখ করেন তা হল, প্রথমত কৃষিক্ষেত্রে ক্রমশ নেমে আসা মুনাফার হার, দ্বিতীয়ত বিশ্ব-বাজারে সস্তায় আমেরিকার তুলার অঢেল জোগান, আমদানি শুল্কের নিম্ন হার, সরকারি সংগ্রহনীতির সম্পূর্ণ ব্যর্থতা, কৃষিতে সরকারি বিনিয়োগের ক্রমাবনয়ন, সরকারি সহযোগিতামূলক ব্যবস্থার অপ্রতুলতা এবং প্রাতিষ্ঠানিক ঋণের ক্রমহ্রাসমান ভূমিকা। এখন চাষিরা সার, কীটনাশক ইত্যাদি ব্যবহার বিষয়ে পরামর্শের জন্য কৃষি উপকরণ-বিক্রেতার ওপর নির্ভর করে। তার ফলে দেখা যায়, বিভিন্ন উপকরণ ব্যবহারের ক্ষেত্রে বাজারে জোগানদাতাদের চাপে তৈরি চাহিদা এবং প্রয়োজনের চেয়ে বেশি পরিমাণে ব্যবহারের প্রবণতা। অপ্রাতিষ্ঠানিক ঋণের অর্থ অধিক সুদ। অনেক সময় চাষিকে একশো টাকায় মাসে ১০/১২ টাকা সুদ দিতে হয়। এর সঙ্গে বন্ধকি ব্যবস্থার শর্তও যুক্ত থাকে। বন্ধকি ব্যবস্থায় বেশিরভাগ ক্ষেত্রে ঋণের দায়ে চাষির জমি মহাজনের হাতে হস্তান্তরিত হয়ে যায়। এই মহাজন অনেক সময়ে একই সঙ্গে ব্যবসায়ী বা কমিশন এজেন্ট, যে সার, বীজ, কীটনাশক, কৃষিতে ব্যবহার্য যন্ত্রপাতির ব্যবসা করে। অনেক সময়েই ভবিষ্যতে ফসল বিনিময়ের শর্তে কৃষি উপকরণ কেনার আগাম ব্যবস্থা চালু থাকে। এই ব্যবস্থায় চাষি দু’দিক থেকে অর্থনৈতিকভাবে ক্ষতিগ্রস্ত হয়। প্রথমত, তাকে ফসলের বিনিময়ে সার, বীজ, কীটনাশকের দাম চোকাতে হয় বাজার-দামের তুলনায় বেশি দামে, দ্বিতীয়ত, সে যখন ফসল বিনিময়ের মাধ্যমে এই উপকরণগুলির দাম মেটায় তখন ফসলের বাজার-দাম সর্বনিম্ন স্তরে থাকে। চাষি ইচ্ছা করলেও পরে বাজারে দাম উঠলে বেশি দামের সুযোগ নেওয়ার আশায় ফসল ধরে রাখতে পারে না। এই ফসলের সর্বনিম্ন দামের হিসাবে উপকরণগুলির বর্ধিত দাম দিতে সে বাধ্য হয়। এইভাবে দামের হেরফেরের মাধ্যমে ব্যবসায়ী চাষির কাছে অনেক বেশি পরিমাণ ফসল দাবি করে ও এই অসম বিনিময়ের মাধ্যমে তার সম্ভাব্য উদ্বৃত্ত মূল্যের অনেকটা অংশ আত্মসাৎ করে। চাষের ব্যয় অস্বাভাবিক বাড়ে। জোগানদাতার ওপরেই তার সরবরাহ করা আধুনিক উপকরণগুলি কখন কতটা পরিমাণে প্রয়োগ করতে হবে সে-সংক্রান্ত পরামর্শ দেওয়ার ক্ষমতা থাকায় এই ব্যবস্থায় জোগানদাতার প্রত্যক্ষ মদতে উপকরণের বাজারে একধরনের কৃত্রিমভাবে বর্ধিত চাহিদা তৈরি হয়। অত্যধিক সার প্রয়োগের পরিণামে কালক্রমে জমির উৎপাদনশীলতার ওপর ক্ষতিকারক চাপ সষ্টি হয়। ফলে সর্বত্রই একদিকে কৃষি-জমির উৎপাদনশীলতা হ্রাসের প্রবণতা দেখা যাচ্ছে, অন্যদিকে উৎপাদন-ব্যয়ের ঊর্ধ্বগতি চাষে মুনাফার হার কমিয়ে দিচ্ছে।

এ ছাড়া গ্রামে অপ্রাতিষ্ঠানিক ঋণের বড় উৎস হল মহাজনেরা, যারা যথেষ্ট বেশি হারে সুদ নিয়ে টাকা ধার দিয়ে থাকে। এই ঋণ স্বল্পকালীন ঋণ এবং সুদের হার অস্বাভাবিক। ১০০ টাকার বিনিময়ে চাষিকে অনেক সময়ে ৪ থেকে ৬ মাসের মধ্যে ১৫০ টাকা ফেরত দিতে হয়। গ্রামের সামাজিক জীবনে এই মহাজনদের প্রভাব-প্রতিপত্তি থাকে সবথেকে বেশি। সৃজিত মিশ্র ৯৮টি গ্রামের মানুষদের নিয়ে ৬জনের ছোট ছোট দলে ভাগ করে যে-দলভিত্তিক আলোচনা করেছেন তা থেকে এই তথ্য উঠে আসে। মহারাষ্ট্রের মতো একটি এগিয়ে থাকা রাজ্যেও সৃজিত মিশ্র এই পিছিয়ে পড়া পরিস্থিতির উপস্থিতি লক্ষ করেছেন ২০০৬ সালে। ওডিশা, বিহার, ঝাড়খণ্ডের মতো অন্যান্য তুলনায় অনগ্রসর রাজ্যগুলিতে গ্রামাঞ্চলের সমাজব্যবস্থা ও চাষিদের অবস্থা সম্পর্কে সহজেই অনুমেয়।

গ্রামাঞ্চলের ১০/১২ বছর আগের এই চিত্র ২০১৭ সালেও খুব বেশি পরিবর্তিত হয়নি। আমরা জ্ঞান সিং এবং অন্যান্যদের (২০১৭) সমীক্ষা থেকে জানতে পারি, ২০১৭ সালেও পঞ্জাবের কৃষি একই ধরনের সমস্যার শিকার। কৃষি-উৎপাদন হ্রাস, কৃষি-উৎপাদনের ব্যয়বৃদ্ধি এবং ন্যূনতম সহায়ক মূল্যের দীর্ঘদিন একই স্তরে থেকে যাওয়া, এইসব কারণে চাষি দুর্দশা থেকে মুক্ত হতে পারে না। ফলে তার পক্ষে জীবনযাত্রার ব্যয় নির্বাহ করা দুঃসাধ্য হয়ে পড়ে, সে জীবন চালানোর জন্য ঋণ নিতে বাধ্য হয়। গরিব চাষি ও কৃষি-শ্রমিক যথেষ্ট বন্ধকি রাখার মতো সংগতির অভাবে ব্যাংক-ঋণের নাগাল পায় না, ঋণের জন্য তাদের অসংগঠিত উৎসগুলির ওপরই নির্ভর করতে হয়। গ্রামাঞ্চলে চাষিদের জন্য যা-কিছু আর্থিক সুযোগ-সুবিধা থাকে, সে সবই বড় চাষিরা তাদের অধিক ক্ষমতা প্রয়োগ করে করায়ত্ত করে। ফলে ছোট চাষি বা কৃষি-শ্রমিকের নাগালে কোনও সুযোগই থাকে না। ঋণের জন্য এদের বড় চাষির ওপরেই নির্ভর করতে হয়। যদিও সময়ের সঙ্গে সঙ্গে সংগঠিত ঋণ, বিশেষ করে বাণিজ্যিক ব্যাংক-ঋণ অনেক সুলভ হয়েছে, তবুও কোনও কোনও দুর্বলতর শ্রেণির জন্য বাণিজ্যিক ব্যাংক-ঋণ যথেষ্ট লভ্য নয়। ফলে বাণিজ্যিক ব্যাংকের ঋণ ও সমবায় ব্যাংক-ঋণ সংগঠিত ঋণের প্রধান দু’টি মাধ্যম। কিন্তু তৃতীয় প্রধান মাধ্যম হিসেবে কমিশন এজেন্টদের প্রাধান্য চোখে পড়ার মতো। এদের পরই প্রাধান্যের দিক থেকে রয়েছে বড় চাষির ভূমিকা। বড় চাষি গ্রামসমাজে তার প্রভাব-প্রতিপত্তির জোরে সমস্ত সরকারি আর্থিক সুবিধা নিজেদের নিয়ন্ত্রণে নিয়ে আসে। তারা ব্যাংক-ঋণের একটি বড় অংশ করায়ত্ত করে, ও অন্যান্য দুর্বলতর শ্রেণির পক্ষে ঋণ পাওয়ার কাজকে করে তোলে কঠিনতর।

অসংগঠিত ঋণের বাজারে ঋণের দাম, অর্থাৎ সুদ কীভাবে নির্ধারিত হয় সেটি একটি বড় প্রশ্ন। আমরা দেখেছি, সুদের পরিমাণ অনেক সময়েই টাকার অঙ্কে প্রকাশ পায় না, অনেক সময়েই ঋণের লেনদেন প্রক্রিয়ার মধ্যে সুদ প্রচ্ছন্ন থাকে। অনেক সময়ে সুদ টাকার অঙ্কে দেওয়া হয় না, উৎপাদিত শস্যের আকারে দেওয়া হয়। কিন্তু অসংগঠিত ঋণের বাজারে সুদ সবসময়েই সংগঠিত বাজারের সুদের তুলনায় বেশি। অসংগঠিত ঋণের বাজারে সুদ কেন সংগঠিত বাজারের সুদের তুলনায় সর্বদা বেশি হয় আমরা এখন সেই প্রশ্নটি নিয়ে আলোচনা করব।

অসংগঠিত ঋণের বাজারে সুদ বেশি হওয়ার কারণ হিসেবে সাধারণত এই যুক্তিটি দেওয়া হয়ে থাকে যে, অসংগঠিত বাজারে ঋণের ওপর সুদের পরিমাণ ও ঋণ পরিশোধ বিষয়ে শর্তাবলি সাধারণত লিখিতভাবে স্থির হয় না। ফলে সর্বদাই সময়মতো ঋণ ফেরত পাওয়ার ব্যাপারে কোনও নিশ্চয়তা থাকে না। মৌখিকভাবে যে-চুক্তি করা হয় প্রকৃতপক্ষে সেই চুক্তি প্রায়ই লঙ্ঘিত হয় এবং প্রকৃত সুদ যেটি ঋণদাতা ফেরত পায় তা চুক্তি অনুযায়ী সুদের পরিমাণের তুলনায় কম। এই কারণে প্রকৃত সুদের একটি গ্রহণযোগ্য হার বজায় রাখার জন্য চুক্তি করার সময় সুদের হার অনেকটা বেশি রাখা হয়। এই যুক্তির স্বপক্ষে যে তাত্ত্বিক বিশ্লেষণ করা হয়েছে তা আমরা নীচে আলোচনা করেছি।

ধরি সংগঠিত বাজার থেকে r সুদের হারে b পরিমাণ ঋণ নেওয়া হল এবং এই ঋণ আবার অসংগঠিত বাজারে i (i > r) সুদে ঋণ দেওয়া হল। মনে করি অসংগঠিত বাজারে ঋণ ফেরত না পাওয়ার সম্ভাবনা অত্যন্ত বেশি, অসংগঠিত বাজারে খাটানো b পরিমাণ ঋণ ফেরত পাওয়ার সম্ভাবনা p এবং তার প্রতি একক ঋণ থেকে প্রত্যাশিত আয় E > 0

E = {(1 + i) pb – (1 + r)b}/b

= (1 + i) p – (1 + r)

E = ip – (1 – p) – r

E < i

r ≥ 0

যে-ক্ষেত্রে তার ঋণ দেওয়া টাকা ফেরত পাওয়ার পূর্ণ নিশ্চয়তা আছে, অর্থাৎ যে-ক্ষেত্রে p = 1, E = i – r, অসংগঠিত বাজারে সুদ বা সংগঠিত বাজারের সুদ বা তার সংগঠিত বাজার থেকে ঋণ নিয়ে মহাজনি ব্যবসা চালানোর খরচ বাদ দিয়ে অসংগঠিত বাজারের সুদের সমান। সংগঠিত বাজারে সুদের পরিমাণ যত বেশি অসংগঠিত বাজারে মহাজনি বা ব্যবসা থেকে আয় তত কম। দু’টি পৃথক অবস্থানে, যখন p = 1 ও যখন p < 1, তখন এ দুয়ের মধ্যে আয়ের পার্থক্য হল

i – r – [ip – (1 – p) – r] = i – ip + (1 – p)

i – ip + (1 – p) = (1 + i) – p(1 + i)

= (1 + i)(1 – P)>0

অর্থাৎ যখন ঋণ ফেরত না পাওয়ার সম্ভাবনা অত্যন্ত বেশি, তখন তা মহাজনি থেকে তার আয় ফেরত পাওয়ার পূর্ণ-নিশ্চয়তার অবস্থার তুলনায় (1 + i)(1 – P) পরিমাণ কম। যতই ফেরত পাওয়ার অনিশ্চয়তা বাড়বে ততই ঋণ-ব্যবসা থেকে তার আয় কম হবে। ফেরত পাওয়ার পূর্ণ-নিশ্চয়তার অভাব থাকায় অসংগঠিত বাজারের সুদ বাড়িয়ে রাখা হয়। এবং সংগঠিত বাজারে সুদের হার বাড়লে অসংগঠিত বাজারে সুদের হারও বাড়ে।

তবে, এই তাত্ত্বিক বিশ্লেষণের সপক্ষে যে-অনুমানটি রয়েছে সেটি বাস্তবে কতটা সঠিক সে-বিষয়ে অবশ্য যথেষ্ট সন্দেহ আছে। যদিও অসংগঠিত বাজারে ঋণ ফেরত না-পাওয়ার সম্ভাবনা দিয়ে অসংগঠিত ঋণের অত্যধিক সুদের সমর্থন পাওয়ার চেষ্টা করা হয় কিন্তু বাস্তবে তেমন কোনও প্রমাণ নেই যে, অসংগঠিত ঋণ ফেরত না-পাওয়ার সম্ভাবনা বেশি। অসংগঠিত ঋণের বাজারটি খণ্ডিত। অসংগঠিত বাজারের এক-একটি অংশে ঋণ ফেরতের শর্তাবলি ভিন্ন ভিন্ন এবং এক-একটি বাজারে ঋণপ্রত্যাশী মানুষের ঋণের প্রয়োজনও ভিন্ন ধরনের। এক-একটি বাজারে ঋণপ্রত্যাশী মানুষ তাঁদের বিশেষ প্রয়োজন অনুযায়ী বিশেষ এক মহাজনের মুখোমুখি হয়। কখনও ঋণপ্রত্যাশী মানুষটি একজন শ্রমিক, যে তার নিয়োগকর্তার কাছে ঋণ চাইছে, কখনও সে একজন ভাগচাষি, যে জমির মালিকের কাছে অসময়ে খাদ্যঋণ প্রত্যাশা করছে। এইভাবে প্রতিক্ষেত্রে ঋণপ্রত্যাশী লোকটি ঋণের জন্য একজন একচেটিয়া কর্তৃত্বের অধিকারী মানুষের কাছে হাত পাতছে। ফলে অনেক সময়েই অসংগঠিত বাজারে ঋণ দেওয়া-নেওয়ার ব্যবসা একচেটিয়া বাজারের নিয়মে চলে। একচেটিয়া বাজারের নিয়মেই অসংগঠিত বাজারে ঋণদান প্রক্রিয়া এমনভাবে পরিচালিত হয় যাতে সংগঠিত বাজারের চলতি সুদকে প্রকৃত ব্যয় অথবা বিকল্প সুযোগটি গ্রহণ না করার ব্যয় হিসেবে ধরে অসংগঠিত বাজারে ঋণদান থেকে তার নিট আয় সর্বোচ্চ হতে পারে।

ধরি সে b পরিমাণ টাকা সংগঠিত বাজার থেকে r সুদে ধার নেয় বা তার জমা টাকা সংগঠিত ক্ষেত্রে না খাটিয়ে সে প্রতি টাকায় r হারে ক্ষতির বিনিময়ে ওই টাকা অসংগঠিত ক্ষেত্রে i সুদে ধার দেয়, যেখানে এই সুদের পরিমাণ নির্ভর করে সুদের বিভিন্ন পরিমাণ অনুযায়ী কত পরিমাণ টাকা ধার দেওয়া যেতে পারে তার ওপর। অর্থাৎ, অসংগঠিত বাজারে ওই ঋণের ওপর সে কতটা সুদ চাইবে তা নির্ভর করবে ঋণের চাহিদার ওপর । অর্থাৎ i = i(b) সেক্ষেত্রে তার নিট আয় হবে:

i(b).b – br

তার লক্ষ্য হবে এমনভাবে b-এর পরিমাণ স্থির করা যাতে তার এই আয় সর্বোচ্চ হতে পারে। b-এর পরিমাণ ঠিক হলে সেখান থেকে i-এর পরিমাণ ঠিক হয়ে যাবে, যেহেতু i = i(b)

[i(b).b]/b – r = 0 ১

i’ (b)b + i(b) = r

উপরের ১নং সমীকরণটির বাম পক্ষ ঋণের প্রান্তিক চাহিদা হিসেবে ধরা যেতে পারে এবং r প্রান্তিক ব্যয়। এই সমীকরণের সমাধান থেকে b-এর মান পাব, যাতে

b = b*, এবং i = i* = i(b*) পাওয়া যাবে।

চাহিদার সঙ্গে সুদের হারের সম্পর্কটি জানা থাকার অর্থ আমরা b-এর বিভিন্ন মানের জন্য i-এর পরিমাণ অর্থাৎ i(b) রেখাটি জানি। প্রান্তিক চাহিদারেখাটি একটি নিম্নগামী রেখা অর্থাৎ ঋণের দাম বা সুদের সঙ্গে ঋণের চাহিদার বিপরীতগামী সম্পর্ক রয়েছে। গড় আয় রেখা বা i = i(b) একটি নিম্নগামী রেখা। যেহেতু প্রান্তিক চাহিদারেখা একটি নিম্নগামী রেখা এবং b = b* স্তরের জন্য প্রান্তিক আয় প্রান্তিক খরচের বা r-এর সমান যেহেতু গড় আয় সব b-এর জন্যই প্রান্তিক আয়ের থেকে বেশি, তাই যে b*-এর জন্য r প্রান্তিক খরচের সমান সেই পরিমাণটির সঙ্গে i = i(b) রেখা বা গড় আয়রেখা থেকে যে i* পাওয়া যাবে সেই i*, r-এর থেকে বড় হবে। অর্থাৎ i* > r।

কিন্তু প্রকৃতপক্ষে আমাদের মতো দেশের কৃষি-ঋণের সংগঠিত বাজার এতটা সুসংবদ্ধ নয় যে, অর্থনীতির একচেটিয়া বাজারের তত্ত্বটি নিয়মমাফিক অনুসরণ করবে। অধিকাংশ ক্ষেত্রে দেখা যায়, একচেটিয়া মহাজন সুদের এত বেশি চড়া হার ধার্য করে যে, ছোট ও মাঝারি চাষির পক্ষে সময়মতো সুদ দেওয়া অসম্ভব হয়ে পড়ে, ফলে সুদের পরিমাণ চক্রবৃদ্ধি হারে জমে ওঠে। মহাজন চুক্তি করার সময়েই সুদের সঙ্গে অন্যান্য যে-শর্তাবলি যুক্ত করে তার মধ্যেই থাকে বন্ধকির শর্ত। সময়মতো সুদ সমেত আসল ফেরত না পেলে চাষির সম্পত্তি মহাজন অধিকার করে নেয়। এটি বিশেষ করে তখনই ঘটে যখন বন্ধকি রাখা বস্তুটি মহাজনের কাছে বিশেষ মূল্যবান ও আকর্ষণীয় মনে হয়। মহাজনের লক্ষ্য থাকে ওই সম্পত্তির প্রতি এবং প্রথম সুযোগেই সে সম্পত্তিটি গ্রাস করে। অথবা নিঃস্ব চাষি শেষপর্যন্ত ঋণ-বন্ধকি শ্রমিকে পরিণত হয়। এই মহাজন সবসময়ে পেশাদার মহাজন নাও হতে পারে। তারা বড় জমির মালিক, বড় চাষি হতে পারে। তারা আত্মীয় ও বন্ধু নামেও থাকতে পারে। অথবা কৃষিপণ্যের ব্যবসায়ী বা বীজ, সার, যন্ত্রপাতি ইত্যাদি কৃষি-উপকরণের ব্যবসায়ীও হতে পারে।

তথ্যসূত্র

১. Harriss-White, B. 2008. Rural Commercial Capital Agricultural Markets in West Bengal. 1st Edition. Oxford University Press.

২. তদেব

৩. Rudra, A. 1975. “Loan as a part of Agrarian Relations – some Results of a Preliminary Survey In West Bengal.” Economic and Political Weekly. vol 10 no 8.

৪. Kingra, H. S. M.Kaur, S. Singh. 2008. “Indebtedness among Farmers in Punjab.” Economic and political Weekly. vol 43 no 26–27.

৫. Shergill, H. S. 1997. Rural Credit and indebtedness in Punjab. Chandigarh: Institute of Development and Communication.

৬. তদেব

৭. Mishra, S. 2006. “Farmers’ Suicides in Maharashtra.” Economic and Political Weekly. vol 41, no 26.